Vyplatí se investice do dluhopisů?

Od roku 2013 Češi na dluhopisech prodělali více než 500 miliard korun. Chcete se těmto nevhodným investicím vyhnout? Hledáte jednoduchý návod, jak odhalit podezřelé a rizikové dluhopisy? Máte zájem rozumně investovat do prověřených dluhopisů? Zde je malá investiční kuchařka – jak na dluhopisy.

Obsah článku:

- Co je to dluhopis

- Riziko dluhopisů

- Výnos státního dluhopisu ČR

- Atraktivita dnešních dluhopisů

- Jak odhalit rizikové dluhopisy

Co je to dluhopis

Dluhopis neboli také dlužní úpis, už ze svého názvu napovídá, že jde o dluh. Jde o cenný papír, který vyjadřuje závazek emitenta neboli dlužníka vůči věřiteli neboli investorovi zaplatit v dohodnutém termínu dlužnou částku za konkrétní odměnu. Takovou odměnou může být například kupon, který vyjadřuje procentní zhodnocení konkrétního časového období.

Riziko dluhopisů

Investory primárně zajímá právě zhodnocení tohoto investičního aktiva více než případná rizika. Analýza rizik se může zdát ne-ekonomům jako náročná disciplína, ale nemusí to tak být, když budete dodržovat jednoduchá pravidla.

Návratnost investice a slíbeného výnosu můžete očekávat pouze od dlužníka, který má dostatečnou kredibilitu, tzn. že je schopný splácet své závazky. Je to podobné, jako když si jdete žádat o půjčku do banky, například o hypotéku a banka si prověří, že máte bonitu a dluh uhradíte podle dohody. Proto by se každý investor měl zajímat, zda emitent neboli dlužník, kterému poskytuje kapitál, bude schopný své závazky v budoucnu splatit. Riziko, že v budoucnu dlužník svůj dluh nesplatí, se nazývá kreditní riziko. Toto riziko někteří obchodníci s dluhopisy skrývají za vyjádřením: „dluhopis má garantovaný zisk“ nebo „dluhopis byl schválen ČNB“. Jakmile uslyšíte tyto obraty, nohy na ramena! Schválení prospektu Českou národní bankou neznamená vůbec žádné garance, neříká nic o kvalitě dlužníka, ať už se jedná o stát, nebo společnost s luxusním projektem. Je to pouze administrativní krok, který potvrzuje, že v prospektu jsou všechny informace vyžadované zákonem. Co se týká obratu „garantovaný zisk“, tak ten u investic nikdy neexistuje. Garanci zisku najdete pouze u spořicích produktů, kde je pojištěný vklad podle zákona o bankách.

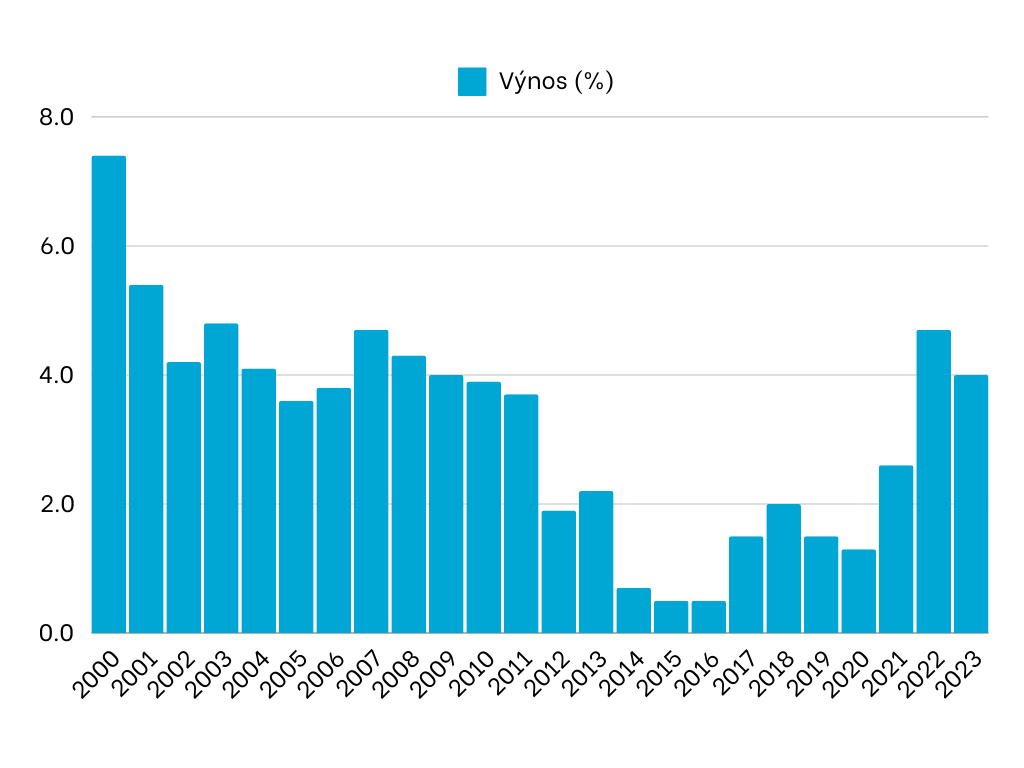

Dluhopisy jsou také citlivé na změny úrokových sazeb (tzv. úrokové riziko). Právě v letech 2021 a 2022 dluhopisové fondy nejvíce bojovaly se zvyšujícími se úrokovými sazbami kvůli inflaci a přinášely klientům mínusové zhodnocení. Proč? Dluhopisy se obchodovali se zhodnocením do splatnosti například za 1,5 % p. a., dnes se dluhopisy nabízejí s výnosem okolo 4,5 % p. a. – viz. graf výnosu desetiletého státního dluhopisu ČR. Vy jako investor budete chtít dluhopis s 1,5 % nebo 4, 5 %? Hádám, že jste si odpověděli sami. Tyto starší dluhopisy ztratily na své kráse a investoři nemají o tyto dluhopisy zájem, a tak jejich hodnota klesla, což způsobovalo vyšší ztrátu.

Nyní je situace jiná. Cílem centrálních bank je udržet nízkou inflaci. Jakmile budou úrokové sazby klesat, tak se situace otočí a dnešní dluhopisy budou více atraktivní než ty, které se budou v budoucnu nabízet. Kdy toto otočení nastane vám však žádný poctivý profesionál neřekne

Výnos desetiletého státního dluhopisu ČR

Jak moc jsou dnešní dluhopisy atraktivní?

Dluhopisy vždy patřily a budou patřit do investičního portfolia klientů tam, kde se investuje na střednědobé období 1-6 let a kde jsou klienti citlivější na riziko ztráty Profesionálové obvykle nespekulují nad ekonomickým vývojem a zařazují investiční aktiva do investičních portfolií podle konkrétních finančních cílů klienta a jeho investičního profilu.

Není dluhopis, jako dluhopis!

Proč se Češi tak snadno nechají oblafnout a nakupují tzv. prašivé dluhopisy? Protože nabídka vysokých zisků oslabuje racionální uvažování, způsobuje slepotu před riziky. Konkrétně podceňují právě kreditní riziko emitenta. Neprověří si důvěryhodnost a pak jsou překvapeni, že se jim investice nevrátí.

Proto jsme se rozhodli vám závěrem připomenout důležitost investičního trojúhelníku, který by měl znát každý investor. Je nutné najít rovnováhu mezi:

- RIZIKEM – strachem z nebezpečí a se sebereflexí týkající se naší osoby – umění diverzifikace (rozkládání peněz do více aktiv) a práce s emocemi. Nakupovat, když jsou akcie levné, když trhy padají a prodávat, když jsou akcie drahé a trhy rostou.

- ZISKEM – touhou/přáním, jaký výnos by se vám líbil a jaká investiční aktiva/produkty pro tento zisk hledat.

- LIKVIDITOU – potřebou volného přístupu k financím a plánováním jejich budoucího využití. S jakou flexibilitou je možné nakupovat a prodávat investiční aktiva.

Jak hodnotit korporátní dluhopisy?

- ZISK – Jak vysoké zhodnocení je u dluhopisů ještě rozumné? Nabídka státních dluhopisů se dnes pohybuje plus mínus 5 % (viz. graf)! Korporátní dluhopisy nabízí 5-16 %. Společnosti hledají investory touto formou dluhopisu s vysokými zisky, protože jim obvykle nemůže nebo nechce úvěr poskytnout banka!

- LIKVIDITA – Kdy mi peníze přijdou? Mohu dluhopisy snadno a rychle odprodat v případě potřeby? Většina korporátních dluhopisů a dluhopisů, které nejsou obchodovatelné na burze, tuto rychlost a jistotu snadného odkupu nezaručují.

- RIZIKO – Umíte si zanalyzovat finanční zdraví společnosti, jak dlouho existuje, jak hospodaří, jak moc je zadlužená?

Nemáte na to čas, peníze ani vzdělání? Neriskujte a využijte odborníky, kteří to zvládnou za vás a prověří kvalitu emitenta a jeho dluhopisu. Investice do dluhopisových fondů nebo ETF nebo některých i státních dluhopisů napřímo, je výrazně bezpečnější!

Máte otázku?

Využijte konzultaci zdarma