5 věcí, které dělají Češi špatně, když jde o peníze

<< čas čtení: 4 minuty >>

Každý národ má svá specifika, to platí i v přístupu ke správě osobních financí. Jaké jsou typické znaky českých klientů v porovnání s těmi zahraničními?

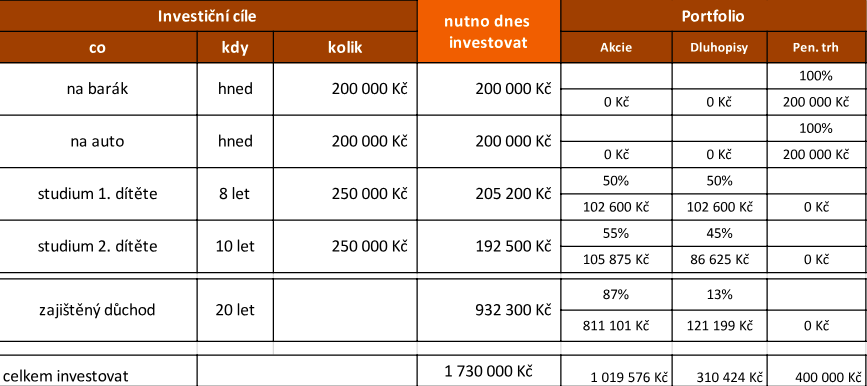

1. Řeší jednotlivosti, ne celek

Češi jsou stále zvyklí kupovat na finančním trhu produkty. „Chtěl bych hypotéku.“, „Chtěl bych pojistit rodinu.“ nebo „Chci investovat.“ jsou tak nejčastější požadavky na finanční poradce. Tento přístup má ale jeden zásadní háček. Každý z těchto produktů je zásadně ovlivňován životní situací klienta, výší jeho celkového majetku i dalšími produkty, které již má.

Vezměme si mladou rodinu, která se rozhodne pořídit si životní pojištění přes srovnávač. Modelace je na pěkné dva miliony korun na riziko smrti. Běžná věc. Ovšem, co když má tato rodina pozemek po babičce v hodnotě dvou milionů korun na druhé straně republiky, který nevyužívá? V tom případě žádnou životní pojistku nepotřebuje, protože jsou jištěni vlastním majetkem.

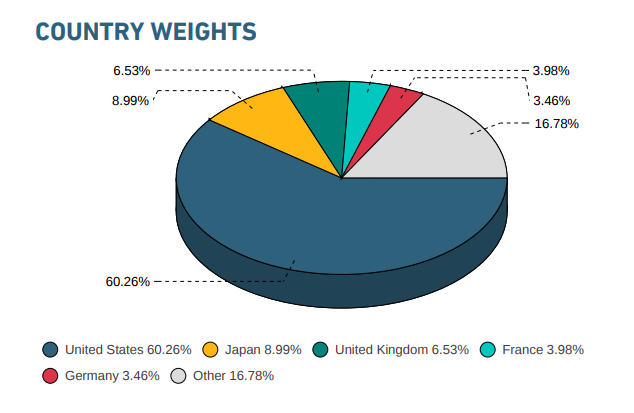

K obdobnému zjištění dojdeme u investic. Chceme, aby portfolia našich klientů kopírovala svým rozložením tržní kapitalizaci světa. Pokud nám klient zatají, že má milion korun zainvestovaný v čínských akciích, může přijít o značný majetek – i přes naši spolupráci. Stejně v případě, když se nedozvíme o dluhopisové složce v Argentině nebo nemovitostní složce, která tvoří 90% veškerého majetku.

2. Řeší malé věci místo těch podstatných

„Který spořící účet si mám vybrat?“ Tuto otázku dostáváme často a máme na ni odpověď. Přesto si musíte uvědomit, že hraje v celkovém obraze velmi malou roli. Pokud budete mít úrok 1 % (místo 0,5 %), dostanete s touto úrokovou sazbou ze 100 000 Kč navíc 500 Kč. Je to na fajn večeři, ale na cestě k velkým životním cílům a finanční nezávislosti to moc nepomůže. Oproti tomu je zcela zásadní, kolik prostředků začnete investovat, do čeho a kdy, jestli máte dostatečnou finanční rezervu a kvalitní pojištění zásadních životních situací a majetku. Tyto věci mohou udělat rozdíl až miliony korun. (Pokud si to chcete vyzkoušet, zkuste si zahrát naši deskovku )

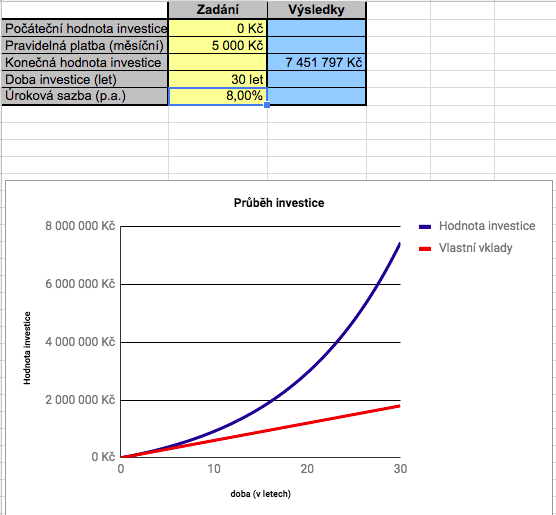

3. Myslí krátkodobě místo dlouhodobě

„Chtěl bych to investovat na 5 let.“ Poradce: „A na co ty peníze chcete použít?“ Klient: „Nevím, chci je mít k dispozici, kdyby byly potřeba.“ Peníze na dlouhou dobu mohou vydělávat 8-12 % ročně, peníze na tu krátkou s bídou pokryjí inflaci. Zamyslet se nad dlouhodobými cíli je proto velmi důležité, dáme tím penězům skutečný čas pracovat s vyšším výnosem.

Není pravda, že by měl člověk s investicemi začít až kolem třicítky, kdy už si může dovolit něco odkládat. Čím déle času máte, tím jistější je výsledek. Já začala investovat v 16 letech, smlouvu za mě podepisovali rodiče.

4. Portfolio staví jako „Pejsek a kočička“

„Nejjistější je mít od každého trochu.“ V portfoliích často vidíme snahu rozložit už malý majetek do co nejvíce produktů. Většinou to vede k jedinému – k chaosu v tom, do čeho přesně klient investuje a jaký objem peněz. Zároveň to otvírá cestu všem obchodníkům, kteří prodávají „ten svůj nejlepší produkt“.

Portfolio by mělo mít 3 základní složky – konzervativní část (dluhopisy, peněžní trh, produkty s podporou), akciovou část a část nemovitostní. V případě portfolia menšího (pod 3 miliony) není nemovitostní část nutná, portfolio by hodně převážila.

Do seriózního portfolia (přes mnohé argumenty jejích obchodníků) rozhodně nepatří: jednotlivé akcie, jednotlivé dluhopisy, high-yield dluhopisy, komodity (zlato, platina, stříbro atd.), kryptoměny, mince, forex. Tyto nástroje mohou být kořením portfolia, ale nemohou být jeho základem.

5. Předvídají apokalypsu a používají ji jako chytrou výmluvu pro rozhodnutí nic s penězi nedělat

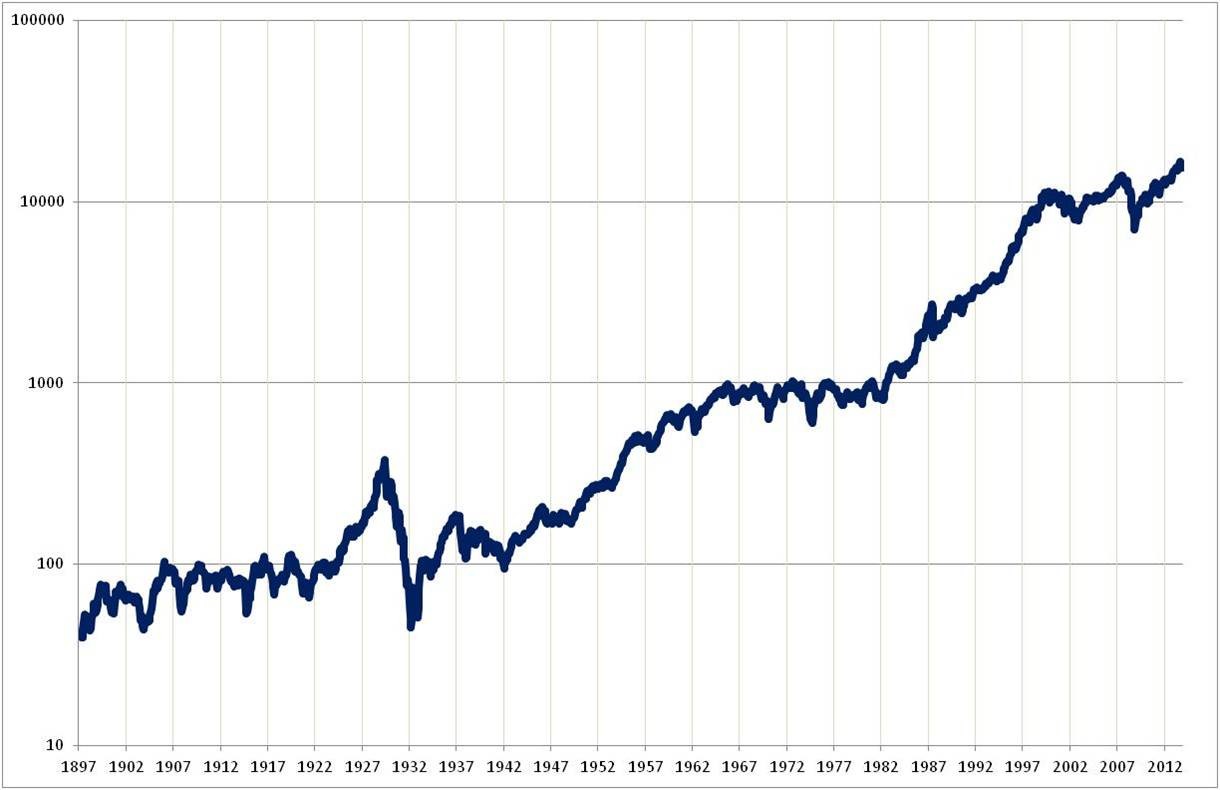

„Za 30 let? To už tady bude jaderná válka.“ Někteří lidé, kteří prochází našimi workshopy, nám na historické grafy 120 let vývoje akciových trhů oponují, že tak to v příštích letech určitě nebude. Že bude všechno jinak, protože tady máme globální oteplování, druhou studenou válku a Kima nadšeného pro jadernou energii. Jasně, co bude, nevíme. Přesto bychom měli zůstat racionální a neomlouvat svou vlastní nečinnost apokalyptickými zítřky. Finanční trhy zvládly velkou hospodářskou krizi, dvě světové války, nástup technologií a mnoho dalšího. Budoucnost zvládnou s velkou pravděpodobností taky.

Máte otázku?

Využijte konzultaci zdarma